1) 2分の1

2) 3分の1

3) 4分の1

宅地建物取引業法上の媒介契約のうち、( ① )では、依頼者は他の宅地建物取引業

者に重ねて媒介の依頼をすることができるが、( ② )では、依頼者は他の宅地建物取

引業者に重ねて媒介の依頼をすることが禁じられている。

1) ① 一般媒介契約 ② 専任媒介契約

2) ① 専任媒介契約 ② 一般媒介契約

3) ① 専任媒介契約 ② 専属専任媒介契約

建築基準法によれば、都市計画区域および準都市計画区域内にある建築物の敷地は、原

則として、幅員( ① )以上の道路に( ② )以上接していなければならない。

1) ① 2m ② 4m

2) ① 4m ② 2m

3) ① 6m ② 3m

建物の区分所有等に関する法律(区分所有法)によれば、区分所有者および議決権の

各( )以上の多数による集会の決議により、規約の変更をすることができる。

1) 3分の2

2) 4分の3

3) 5分の4

個人が土地を譲渡した場合の所得税額の計算において、当該譲渡に係る所得が長期譲

渡所得に区分されるためには、土地を譲渡した年の1月1日において所有期間が( )

を超えていなければならない。

1) 5年

2) 10年

3) 15年

自己が居住していた家屋を譲渡する場合、その家屋に自己が居住しなくなった日から

( ① )を経過する日の属する年の( ② )までの間に譲渡しなければ、「居住用財

産を譲渡した場合の3,000万円の特別控除」の適用を受けることができない。

1) ① 1年 ② 12月31日

2) ① 3年 ② 3月15日

3) ① 3年 ② 12月31日

父母のそれぞれから同一年中に暦年課税による贈与を受けた場合、贈与税額の計算上、

贈与税の課税価格から基礎控除額として最高で( )を控除することができる。

1) 80万円

2) 110万円

3) 220万円

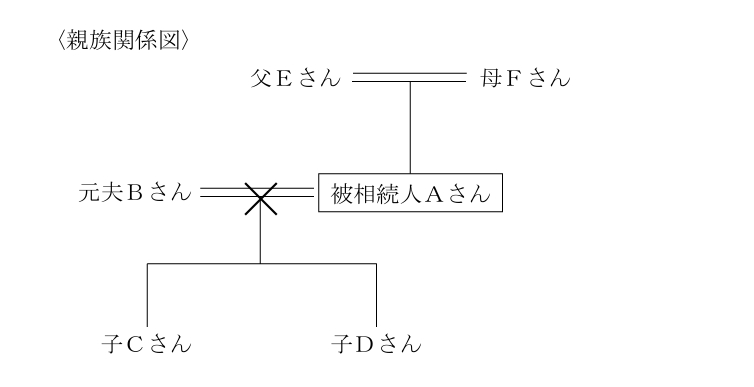

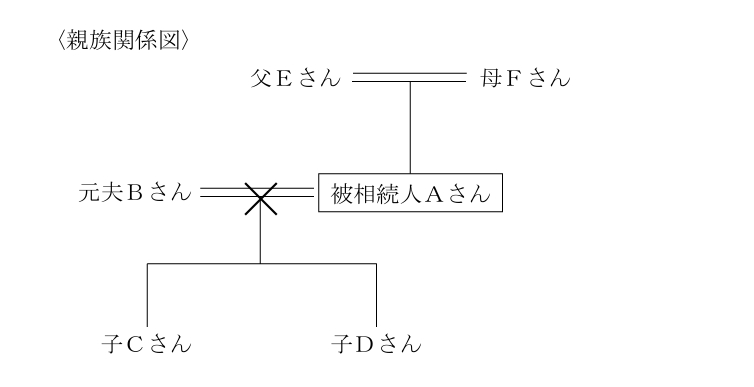

下記の〈親族関係図〉において、Aさんの相続における子Cさんの法定相続分は、( )

である。なお、AさんとBさんは、Aさんの相続開始前に離婚している。

1) 2分の1

2) 3分の1

3) 4分の1

死亡したAさんが所有していた上場株式Xを相続により取得した場合の1株当たりの

相続税評価額は、下記の〈資料〉によれば、( )である。

〈資料〉上場株式Xの価格

Aさんが死亡した月の前々月の毎日の最終価格の月平均額 : 540円

Aさんが死亡した月の前月の毎日の最終価格の月平均額 : 600円

Aさんが死亡した月の毎日の最終価格の月平均額 : 620円

Aさんが死亡した日の最終価格 : 600円

1) 540円

2) 600円

3) 620円

貸家建付地の相続税評価額は、その自用地としての価額が1億5,000万円、借地権割合

が60%、借家権割合が30%、賃貸割合が100%である場合、( )となる。

1) 6,000万円

2) 9,000万円

3) 1億2,300万円

相続人が相続により取得した宅地が「小規模宅地等についての相続税の課税価格の計

算の特例」における特定居住用宅地等に該当する場合、その宅地のうち( ① )まで

を限度面積として、評価額の( ② )相当額を減額した金額を、相続税の課税価格に

算入すべき価額とすることができる。

1) ① 200㎡ ② 50%

2) ① 330㎡ ② 80%

3) ① 400㎡ ② 80%